Para arzının hızla artması, bu para yeni yatırımlara yöneliyorsa olumsuz sonuçlar doğurmayabilir. Son yüzyılın en büyük salgınının ortasında para arzının artması, daha fazla borçlanma ve zorla kredi hacminin artırılması uğraşı birçok ülkede standart politika tepkilerine dönüşmüş olabilir. Ancak “çürümüş bir şey var” Türkiye söz konusu olduğunda.

İlerleyen yıllarda farklı bir dönemlendirme yapmak mümkün olacak, lakin Türkiye’de pandemi nedeniyle çeşitli kısıtlamaların ekonomik faaliyet üzerinde en etkili olduğu dönem nisan – haziran arası oldu. Haziranın ortası itibarıyla “yeniden açılma” tam gaz yol alıyordu. Bu yeniden açılma ve normalleştirme ile tarihi seviyelerdeki istihdam kaybıyla baş etmek ve 2018-19 krizinin kalan etkilerini atlatmanın mümkün olacağını uman siyaset yapıcılar yaz aylarında kredi genişlemesi hamlesine döviz kaynaklı finansal risklerin toplumsallaştırılmasına varan bir borçlanma mekanizması eklediler.

Faizlerin baskılanması otomobil ve konutta ufak balonlara yol açarken, daha önce tarihinde görülmedik bir yatırımcı akınına sahne olan borsada yeni alt üst oluşların zemini hazırlandı. Bugün faiz politikası ve kampanyalar nedeniyle konutun pandemi sırasında da öncelikli sektör olarak ele alındığını söyleyebiliyoruz. Ancak gerçek durum ne, hakikaten biliyor muyuz?

ÇEK BİR FAİZ İNDİRİMİ

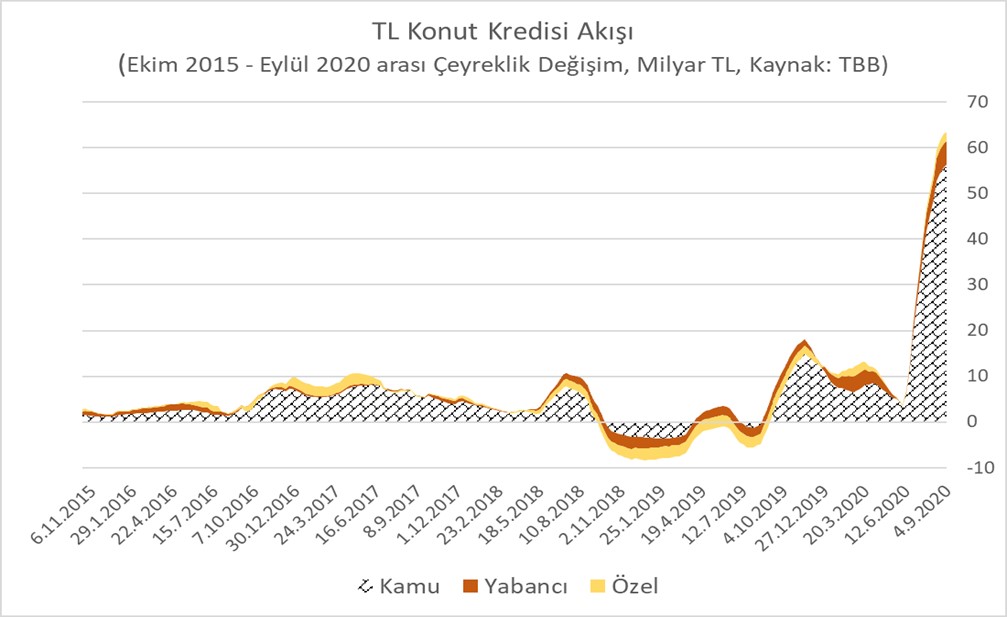

Türkiye Bankalar Birliği’nin verileri konut kredilerinin toplam kredi hacminin çok sınırlı bir payını oluşturmaya devam ettiğini gösteriyor. Yıllardır piyasada konut kredileri üzerinden derinleşme uğraşları henüz kayda değer bir değişiklik yaratamamış durumda.

.

.Ancak Türkiye tarihinin en hızlı konut kredisi genişlemesinin haziran-ağustos arasında gerçekleştiğini kaydedelim. Fazla derin olmayan piyasada, başı çekenler elbette ki olağan şüpheliler: Devlet bankaları. Söz konusu bankalar, talimatların ve buna göre tasarlanmış kampanyaların etkisiyle bugün konut kredilerinin yüzde 66’sını temin etmiş durumda. On yıl kadar önce bankacılık sektörünün üçte birini kaplayan devlet bankaları bugün paylarını yüzde 40’ın üzerine çıkardılar. Konut sektöründe olduğu üzere bazı alanlarda ise bu payın çok ötesine geçerek kredileri neredeyse bütünüyle devlet bankaları temin ediyor.

TÜY DİKMEK İÇİN

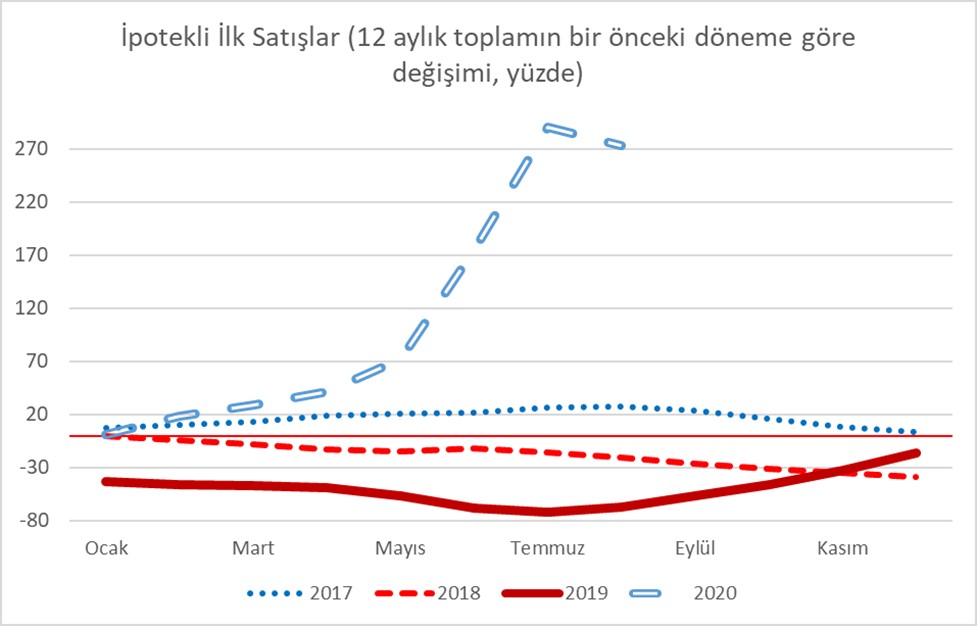

Son kredi çılgınlığının yansımasını konut satışlarında ve fiyatlarda takip edebiliyoruz. Haziran ayında bir önceki yılın aynı ayına göre ipotekli ilk satışların yüzde 1300 artması gibi gelişmeler söz konusu sıçramayı görselleştirmeyi zorlaştırıyor. Eldeki son verilerle ipotekli ilk satışların bir önceki 12 aylık döneme göre ağustos ayında yüzde 273 artış kaydettiğini görüyoruz. Fakat, bir yandan da ikinci el satışlar oransal olarak toplam satışların yüzde 70’ini oluşturuyor. Bu çok yüksek oran, konut sektörü açısından stok sorununun devam ettiğini gösteriyor. Toplamda satış rakamları bakımından rekorlar kırılmasına karşın sektörde finansman arayışı canhıraş devam ediyor.

.

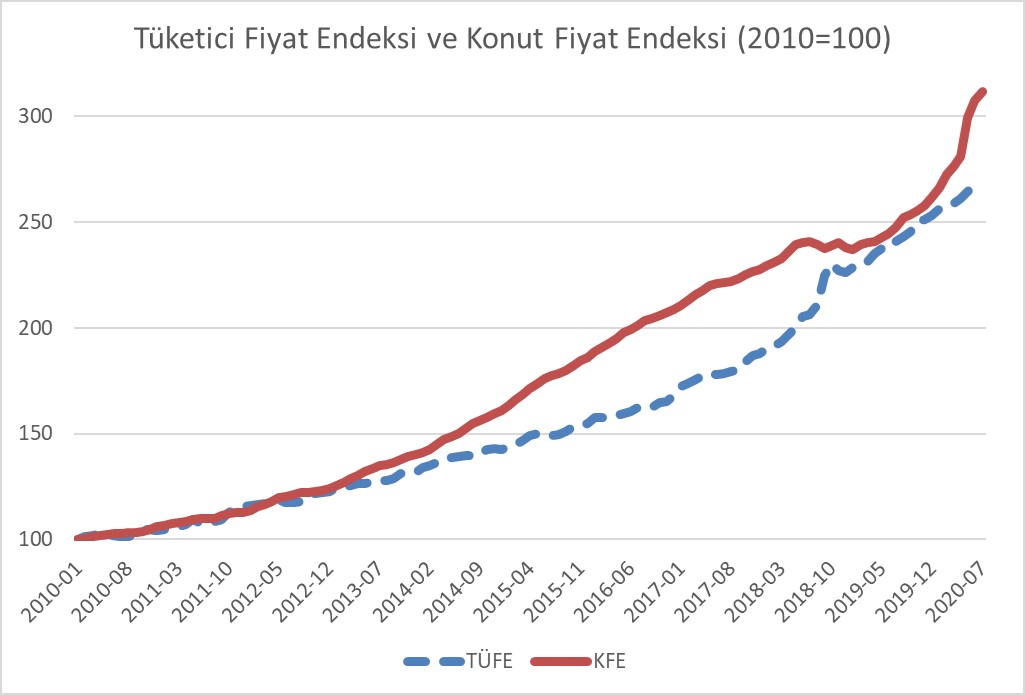

.Nihayetinde verilen bu destekle konuta kondurulan hayat öpücüğünün yansımasını enflasyona nazaran konut fiyatlarının tekrar hızla yükselmesine ve makasın açılmasına bakarak da anlayabiliriz. Merkez Bankası ve TÜİK verilerinden yararlanarak oluşturduğum aşağıdaki grafik, devlet bankaları eliyle desteklenen konut kredilerinin, sektörün reel getirisini deyim yerindeyse coşturduğunu anlatıyor. Temmuz ayı verilerine göre, bir önceki yılın aynı ayına oranlar reel olarak yüzde 12,6 artış gösteren konut fiyatları, son yılların en hızlı fiyat artışlarından birisinin kaydedildiğini söylemeye izin veriyor. 2000-01 sonrası konut ilk defa 2018-19’da zarar ettiren bir yatırım aracına dönüşmüşken, yapılan müdahaleyle tekrar fazlasıyla kârlı bir yatırım odağı haline getirildiğini anlıyoruz.

Bu müdahaleyi 2014’ten bu yana toplam ev sahipliği oranının gerilediğini dikkate alarak değerlendirmeli (bkz. Gelir ve Yaşam Koşulları İstatistikleri). 2014-18 ara dönemi Türkiye’nin krize sürüklenmesi arka planında inşaata dayalı birikimin yeniden atılım peşinde olduğu, görece yeni sermaye gruplarının çalakaşık ranta oturduğu bir dönem olarak anılmayı da hak ediyor.

Ancak konut palazı adını verebileceğimiz şişirmeleri takip eden ve konut fiyatlarının artmadığı ya da düştüğü dönemler yoksulların ve emekçilerin daha rahat ev sahibi olabildiği dönemlere dönüşmüyor. Ekonomik aktivite genel olarak yavaşlarken, işsizlik artar ve gelir dağılımı bozulurken resmi verilere göre yoksulların bir kısmı evlerini kaybediyor, ya da aralarına yeni katılanlar zaten ev alamıyor. Kredi bolluğuyla konuta erişim daha olası hale geldiğinde ise fiyatlar hızla artıyor, kredi borcuna girmeyi göze alanlar daha ağır taksitler ödemek zorunda kalıyor, bazı haneler de müzmin kiracı statüsüne şükretmeye zorlanıyorlar.

Kısacası konut satışlarının, örneğin 2020 Ağustos verileri sonrasında görülebileceği üzere yılın ilk sekiz aylık dönemi toplamında Cumhuriyet tarihi rekoru kırması oldukça ironik bir portreye tüy dikmiş oluyor.

PARAYI NEREYE GÖMELİM?

İçinden geçtiğimiz dönem ısrarla gözden kaçırılanları vurgulamak elzem. Türkiye’de kredi artışı, yatırımların benzer bir oranda artmasına neden olmuyor. Kredi genişlemesinin yeni yatırımlara olan etkisinde son yıllarda belirginleşen bu zayıflama esasında birikim modelinin süregiden krizine işaret ediyor. Ekonomik daralmayı hafifletmek için aynı yöntemi denemek Türkiye ekonomisinin yapısı nedeniyle kısa vadeli finansman ihtiyacının ağırlaşması anlamına geliyor. Aslında, Moody’s buna benzer gerekçelerle bir borç krizi ihtimalinin kapıda belirdiğini işaret edip sorunların atlatılma ihtimalini zayıf görüyor. Bizim odağımız bağlamında ifade edersek, bu şekilde krediye ve de bilhassa konut gibi sektörlerdeki canlanmaya tekrar tekrar yaslanmak sert bir duvara (tekrar!) toslamaya neden olacak.

Türkiye’nin İslamcı otoriterlik sayesinde daha da palazlanmış sermayeleri bugün bazı sektörlerde uluslararası rekabet sergileyebilecek konuma gelmiş bulunuyorlar. Dezavantajları çok olsa da, borçlanma maliyetleri fazla olsa da böyle. Yeni palazlananlar başta savaş sanayii (savunma demeyelim) olmak üzere diğer sektörlere atlamanın peşinde, öte yandan gıda ve mobilya gibi alanlarda faaliyet gösteren bazı gruplar daha önce kaptıkları pazarları koruma telaşında. İnşaatın GSYH’ye katkısı da 2014-18 dönemine nazaran son derece düşük. Bu nedenlerle Türkiye’de 21. yüzyılın düzenini inşaat odaklı birikim olarak ifade etmek eksik kalır. Fakat konut sektörü ve çeşitli altyapı projeleri sayesinde edinilen kazanç zaman zaman öyle büyük bir kaldıraç sunabiliyor ki, toplam içinde inşaatın ağırlığı artmasa da inşaat, etrafında yaratılan hale ile ekonominin en kilit sektörlerinden birisi olma vasfını koruyor.

Ayrıca konutta canlanma ve getiri artışı ile yeniden devşirilen siyasal destek Erdoğan yönetimi için vazgeçilmez duruyor. Türkiye’de krediler ve yeni yatırımlar arasındaki makas fazlasıyla açılırken, kredi çekişli büyüme stratejisi bilhassa orta ve uzun vadede istenilen sonuçları üretmekten uzak olabilir. Ancak ağızlara çalınan rant balının tadı damakta kalmış olmalı. Aynı yöntemlerle başarı sağlanacağı kanaati gücünü koruyor.

Türkiye’de konutun zarar ettirmesi 2001’i takiben, esasen 17 yıl sonra 2018’de gerçekleşti. Şimdi, 17 ay dahi beklemeye lüzum olmayabilir, böyle bir genişlemeyi benzer heybette bir gerileme takip edebilir. Fakat neyin beklendiğini insan bir yandan da merak ediyor. Çünkü, krizlerin otoritenin uygun gördüğü davranış kalıbı dışına taşmanın maliyetinin artırılması aracılığıyla yönetilebildiğini görenler, muhalefetin beklemeye devam etmesi nedeniyle bildiklerini okuyorlar.

not: bu yazı gazeteduvaR'da 18 Eylül 2020'de yayımlandı.