Ülke ekonomisinin büyük bir sıçrama (hece fazlası olmayanından) eşiğinde olduğuna dair propagandanın birkaç ayağı var. Bunların başında Türkiye’de resmi işsizlik oranının salgın başlangıcında düşük kaydedilmesi, faizlerin 2020’de bir süreliğine de olsa düşüş sergilemesi, konut ve otomobil piyasalarında görülen canlanma geliyor. Borsa endeksinin son 5 ayın en yüksek seviyesine gelmesi (7 Temmuz) resmin en önemli parçalarından. Üst perdeden gelen “Türkiye’nin ekonomik bir krize gireceğini söyleyenler, böyle bir krize maddi, manevi ve siyasi yatırım yapanlar, pandemi dönemimizdeki performansımızla hüsrana uğradı ve uğramaya devam edecek” açıklamaları ile “hiçbir şey olmadı ve güçlüyüz” söylemi tamamlanıyor.

Bu açıklamaların gözlemciler nezdinde pek değeri yok. Verilerin sağlıklı okunması ile iddialar kolaylıkla çürütülüyor. Salgın döneminde iş gücüne katılmayanların dikkate alınması farklı bir işsizlik resmi sunuyor örneğin. Mart ayında geniş tanımlı işsiz sayısı 9 milyona yaklaşırken istihdam kaybı devam etti. İşçiler ücret kayıpları yaşarken, Uluslararası Çalışma Örgütü yöntemiyle revize etmeden dahi salgın sırasında Cumhuriyet tarihinin en yüksek işsizlik oranının kaydedildiğini biliyoruz. Ekonominin canlanması amacıyla faizlerin düşürülmesinin sonuna gelindi, üstelik devletin faiz ödemeleri can yakıcı boyutlarda seyrediyor. 2019 yılında 100 milyar TL faiz ödemesini, bu yılın ilk beş ayında 65 milyar TL takip etti. Haziran ayındaki veriler elimizde yok, fakat canlanan otomobil ve konut piyasasında ancak geçen yılın rakamlarının yakalanmış olması beklenebilir. Bunun arkasında yine rekor düzeyde devlet destekli kredi hacmi genişlemesinin yattığı ve mevcut genişlemenin sürdürülebilir bir nitelik taşımadığı açık. Borsa konusuna ise getiri oranlarına değinerek geleceğim.

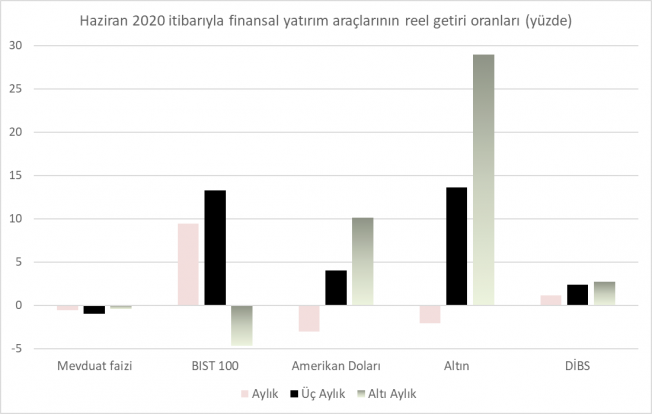

2020’DE GETİRİ ORANLARI

Aşağıda finansal yatırım araçlarının getiri oranlarına dair resmi verileri derledim. Bilindik bir hikâyenin bir kısmını hatırlatıyor. Faizleri düşürme yönlü müdahaleler, mevduat faizinin reel getirisinin negatif seyretmesine yol açarken, tasarrufunu koruma isteğindekilerin yatırımları kredi genişlemesinin yönlendirmesiyle konut ve otomobil piyasası canlılığını artırıyor. Ekonomi yönetimi bir çeşit yönlendirme yapıyor diyeceğiz ama bunun dürtmeden (nudge) ziyade aktif rasyosu ve benzeri sopalarla, devlet bankalarının yol göstermesiyle sağlandığını görüyoruz. Son haftalardaki konut ve otomobil fiyatlarına bakılırsa aslında ekonomi yönetimi bizlere küçük balonlar hazırlıyor.

Pandemi sırasındaki sermaye çıkışları ile ve takaslar hariç rezervlerin eksiye düşmesi sırasında lira karşısında hızla değer kazanan dolar, tekrar geçici bir süreliğine kontrol altına alındığı için haziranda negatif reel getiri sunmuş. Ancak daha uzun bir süre göz önünde bulundurulduğunda dolara yatırım yapanların kazançlı çıktığını söylemek mümkün. Resmi veriler eğer zaman dilimini bir yıla uzatırsak devlet tahvilleri için de benzer bir tespiti mümkün kılıyor. Son aylarda getirisi çok azalmış olsa da, yüksek getiri sunarken, örneğin bir yıl önce tahvil alımı yapanlar faizler düşerken yüksek getiri elde ettiler.

Bu hikâyenin ilginç olmayan yanı, belirsizlik ortamında, dünyadaki eğilime paralel bir şekilde altın fiyatının artışı. Pandemi karşısında verilen politika tepkileri küresel düşük faiz ortamını desteklerken, değerli varlığa yatırım arayışı altın fiyatını yükselttikçe yükseltiyor. Borsada ise salgın sırasında kapanmanın süresi ve yaratacağı ekonomik çöküşün etkileri üzerinden hızlı değer kayıplarının görülmesi geride kalmış duruyor. Ancak burada da salgına verilen tepkilerin etkisinden bahsetmek mümkün. Pandemi sırasında doğrudan finansmana kalkışan, şirketlerin borç kağıtlarını alan merkez ülkelerin merkez bankaları verdikleri desteklerle borsa çöküşlerini sınırlandırmaya kalkmışlardı. Kısmen başarıya ulaşan bu uğraşlar ve halk sağlığı hilafına kapanma önlemlerinin gevşetilmesi beklentileri değiştirdi. OECD, ikinci dalga görülmese dahi 2020’de dünya ekonomisinde yüzde 6’lık bir daralma öngörürken, S&P 500 ve CSI 300 tarihsel ortalamaların üzerinde bir fiyat kazanç oranına ulaştılar. Türkiye gibi ülkelerde de salgın karşısında önlemlerin azaltılması, kredi genişlemesi ve varlık alımının etkisi şirketlerin beklenenden daha az kayba uğrayacakları ve travmanın atlatılmak üzere olduğu kanısına yol açıyor. Dolayısıyla son altı aya bakıldığında borsaya yatırım büyük bir kayıp anlamına gelirken, haziranda ise borsa sadece bir aylık sürede yüzde 9’u aşan bir reel getiri sunacak kıvama gelmiş duruyor.

.

.BORSADA OYNAYANLARDAN BORSAYLA OYNAYANLARA

Getiri oranlarının sunduğu resme Türkiye borsası üzerinden (sınırlı bilgilerle de olsa) ek yapmak uygun düşer: Borsadaki yükseliş, kapalı devre alım-satım işlemleri ve yabancı yatırımcı çıkışı arka planında gerçekleşiyor. 16 yıl sonra yabancı payının yerli payının altına indiği bu kum havuzunda, yabancılar liranın değer kaybı beklentisiyle çıkış yaparken, yerliler ise her türlü oynaklıktan fayda sağlayacak pozisyonlar peşinde koşuyor. Küçük şirketlerin gerçeklikle ilgisi bulunmayan hisse fiyatları kaydediliyor. Örneğin 70 hissenin Türkiye ekonomisinin on yıllardır en keskin daralmasının gerçekleştiği aylarda yüzde 100’ün üzerinde getiri sunduğunu biliyoruz. Spekülasyona verimli bu ortamda bir gıda şirketinin hisseleri sadece iki haftada yüzde 80 değer kazanabiliyor. Nitekim, yüksek beklenti içindeki küçük yatırımcıların dolandırılması haberlerini, Sermaye Piyasası Kurulu’nun cezaları takip etti. Ancak mesele dolandırıcılıkla açıklanıp geçilemez.

Borsada yükselişin esas nedeni yerli yatırımcı hücumu ve arkasında Türkiye’de orta sınıfların istikrarsız ve aşırı oynak finansal piyasalar karşısında ne yapacaklarını kestirememeleri yatıyor. Kayıp olmaz hatta yüksek getiri olur düşüncesiyle ve özendirici çok sayıda aracıyla “ya Allah” diyen yeni borsacılar, 2020 yılının ilk altı ayında yatırımcı sayısının toplamda yüzde 30 artmasına neden oldular. Aslında ilk dalga yatırımcı akını krizden çıkıldığı düşüncesiyle 2019 sonunda başladı, sonrasındaki dalga ise altın haricinde bütün yatırım araçlarında kayıp yaşanması koşullarında son aylarda gerçekleşti.

Son yükselişten övünme çıkaranlar, bir aksilik olduğunda suçu birkaç yabancı kuruma veya kendini bilmez bazı yatırımcılara atmanın ortamını da hazırlıyorlar. Küçük yatırımcılar kayba uğramayacak, borsayla oynanamayacak alt metniyle sunulan açığa satış yasağı şubat ayı sonundan bu yana devam ederken, temmuz başında kısmi bir esneme ile BIST-30 endeksinde yer alan hisselerde bu yasak kaldırıldı. Aynı günlerde Hazine ve Maliye Bakanı borsa ile övünüp, “sermaye piyasaları büyür, Türkiye büyür” açıklamasında bulundu. Fakat açığa satış düzenlemesine aykırı davrandıkları iddiasıyla 6 Temmuz’da altı yabancı kuruma 1-3 aylık açığa satış yasağı getirildi. 7 Temmuz’da Merrill Lynch herkesi parmağıyla oynatırcasına yüksek frekanslı işlemlerle çok yüklü bir getiri elde etti. Hızla satış yapıp, sonra toplamayla birkaç dakikada elde edilen yüz milyonlar okkalı bir şamar gibiydi.

BÜYÜYEN NEDİR?

Piyasa gözlemcileri ve kalemşorlar, yatırımcının sorumlu ve dikkatli davranması gerekliliğinden dem vurup devletten yüksek frekanslı işlemlerle ilgili düzenleme beklentilerini dillendirirken esas iki noktaya bir türlü gelemiyorlar. Birincisi, borsanın yapısıyla ilgili: Gelecekte elde edilecek kazanç üzerindeki iddiaları simgeleyen pay senetleri, beklentilere bağlı olarak piyasada değiş tokuş ediliyor. Artık yerli ve milli olduğu iddia edilen borsa, aslında çaresizlikle ona dahil olan yüz binlerin tırnaklarını yediği, çeşitli sosyal medya ortamlarında manipülasyon ağlarının yaygınlaştığı, bir yatırımcı kurumun tek bir hamleyle bütün sistemi alt üst edebildiği bir görünüm sergiliyor. Orada da küçük balonlar hazırlanıyor. Dolayısıyla ortada birileri kazanıyorsa, hem bunlar toplumun kazandığı anlamına gelmiyor, hem de kazananlardan daha fazla sayıda kişi sıklıkla ağır kayıplar yaşıyor.

İkinci nokta, borsada yatırımcı rekorları kırılması ya da endeksin zirveyi görmesi gibi gelişmelerin nasıl bir arka planda gerçekleştiğinin görülmemesi. Türkiye tarihinin en yüksek işsizlik oranları kaydedilirken krediyle ötelenen, borsa yükselişiyle görmezden gelinen ekonomik sorunların kaybolacağını mı düşünmeliyiz? Türkiye kapitalizmine ilişkin daha gerçekçi bir beklenti, finansal piyasalarda istikrarsızlık dönemlerinin aralıklarla tekrarlanması, balonların patlayıp durmasıdır. Ne zaman patlayacağı ve etkisinin ne olacağı şimdiden bilinemez. Yine de daha net bir tespitte bulunabiliriz: 2020’de balonların ne kadar büyüyeceği Türkiye ekonomisin ne kadar az küçüleceğini belirleyecek; fakat, sermaye büyüyor, dolayısıyla bizler büyüyoruz söylemi devam edecek.